不動産売却確定申告は、不動産を売った際に必要な手続きです。売却した不動産の評価額や売却額を国に申告する必要があります。不動産売却確定申告を自分で行う方法を紹介します。不動産売却確定申告の手順や必要書類をまとめました。不動産売却確定申告の手順を正しく理解し、適切に手続きを行うことで、不動産売却時の税金や手数料を正しく計算することができます。不動産売却確定申告を自分で行うことで、不動産売却時の経費を抑えることができます。不動産売却確定申告の手順を参考にしてください。

不動産売却確定申告を自分で行う手順

不動産売却確定申告を自分で行う場合、慎重な準備と手順を踏むことが重要です。不動産売却確定申告は、不動産の売却による収入や費用を正確に申告する必要があり、各項目の計算や書類の準備が必要です。

不動産売却の対象となりうる資産の確認

不動産売却確定申告を自分で行う前に、対象となる不動産の種類や所有期間を確認する必要があります。対象となる不動産には、土地、建物、株式などがあります。また、所有期間や取得価値によっていくつかの区分けがあります。

必要書類の準備

不動産売却確定申告を自分で行うためには、必要な書類の準備が重要です。必要な書類には、不動産の契約書、登記謄本、取得価格の証明書などがあります。これらの書類を整理することで、申告の際に必要な情報を把握できます。

不動産売却による収入の計算

不動産売却による収入を計算するには、売却価格や取得価値を考慮する必要があります。また、不動産取得時に発生した費用や減価償却を控除する必要があります。これらの計算を正確に行うことで、不動産売却による収入を正確に計算できます。

不動産売却確定申告の提出方法

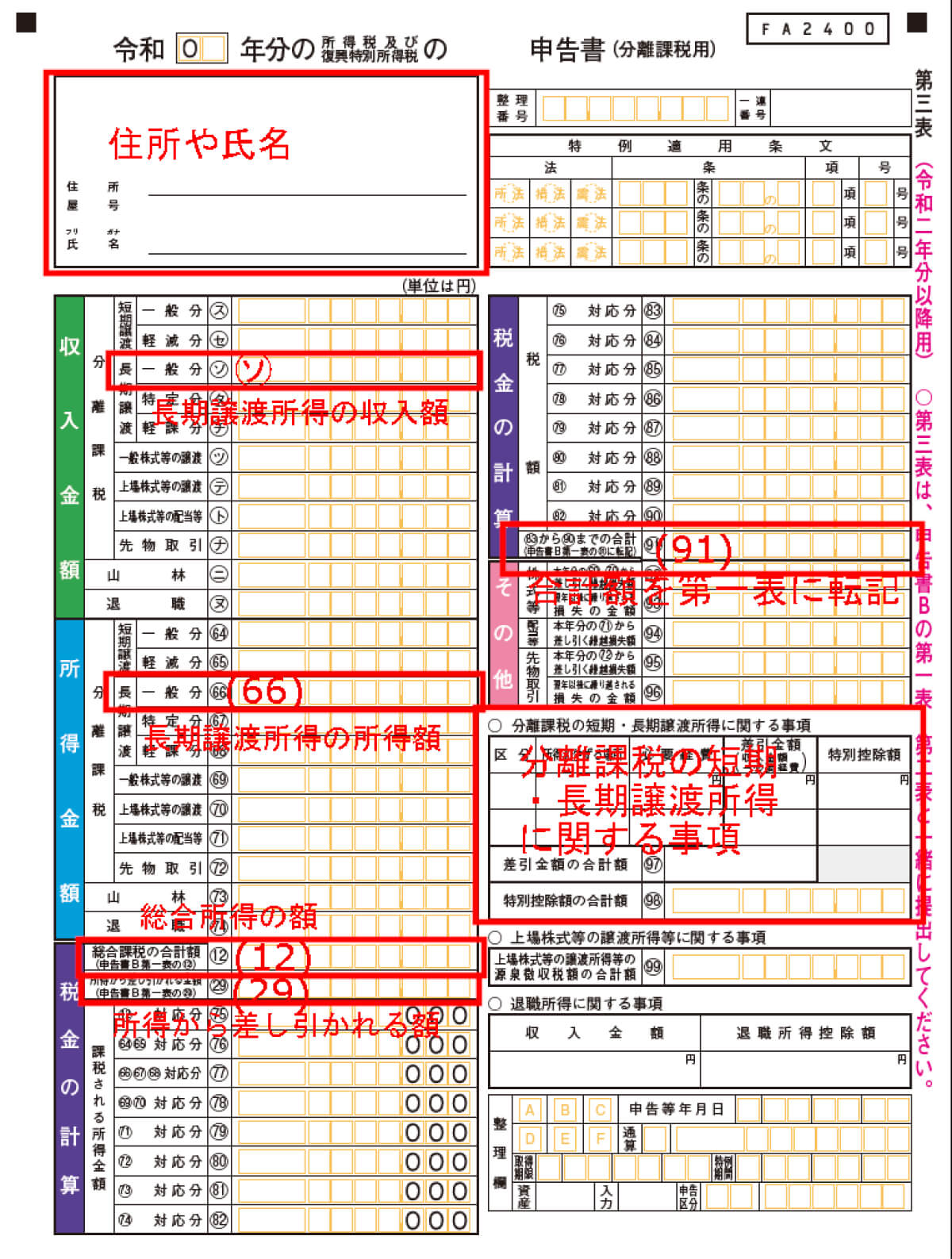

不動産売却確定申告は、申告書を提出する必要があります。申告書には、不動産の売却情報や収入の計算が記載されます。また、電子申告も利用可能です。/perl,file:eTaxなどの申告ソフトを利用することで、申告を効率的に行うことができます。

不動産売却確定申告の提出期限

不動産売却確定申告の提出期限は、3月15日までです。提出期限を過ぎた場合、延納金が免除されない場合があります。また、確定申告 Sözleşを利用することで、提出期限を延長することも可能です。

| 不動産の種類 | 所有期間 | 取得価値 |

|---|---|---|

| 土地 | 5年以上 | 1,000万円 |

| 建物 | 2年以上 | 500万円 |

| 株式 | 1年以上 | 200万円 |

不動産売却の確定申告は自分でできますか?

不動産売却の確定申告は、専門家である税理士や会計士に依頼するのが一般的ですが、自分で行うことも可能です。ただし、不動産売却の確定申告には、複雑な税法や手続きが伴うため、注意が必要です。

不動産売却の確定申告の手続き

不動産売却の確定申告の手続きは、以下の通りです。

中部ガス不動産のサービス内容詳細

中部ガス不動産のサービス内容詳細- 不動産売却の申告書の提出:不動産売却の申告書には、不動産の売却額や取得価値などの情報が必要です。

- 所得税の計算:不動産売却により得られる所得を計算し、所得税を申告する必要があります。

- 税額の納付:申告した税額を納付する必要があります。

不動産売却の確定申告の注意点

不動産売却の確定申告の注意点は、以下の通りです。

- 売却損: 不動産売却により、取得価値より低い価格で売却した場合には、売却損が発生する可能性があります。

- 所得税の節減: 不動産売却により得られる所得を、減価償却や損失の繰越などの方法で所得税を節減することが可能です。

- 申告の期限: 不動産売却の確定申告には、申告の期限がありますので、注意が必要です。

不動産売却の確定申告の参考資料

不動産売却の確定申告の参考資料は、以下の通りです。

- 国税庁のホームページ:国税庁のホームページには、不動産売却の確定申告に関する情報や申告書の様式が公開されています。

- 税理士や会計士:税理士や会計士に依頼することで、不動産売却の確定申告の手続きや注意点に関するアドバイスが得られることがあります。

- 財務省のガイドライン: 財務省のガイドラインには、不動産売却の確定申告に関するガイドラインが公開されています。

家を売却したときに確定申告をするにはどんな書類が必要ですか?

家を売却したときに確定申告をするには、不動産所得や譲渡所得に関する書類が必要です。具体的には、売却価格や購入価格、 sở hữu期間などの情報が必要になります。

必要書類の種類

必要な書類としては、不動産売却通知書や譲渡税納付証明書などがあります。不動産売却通知書には、売却価格や購入価格などの情報が記載されています。また、譲渡税納付証明書には、譲渡税の納付状況が記載されています。

- 不動産売却通知書: 売却価格や購入価格などの情報が記載されています

- 譲渡税納付証明書: 譲渡税の納付状況が記載されています

- 所得税申告書: 不動産所得や譲渡所得に関する情報を記載する必要があります

書類の提出方法

書類の提出方法としては、電子申告や郵送などがあります。電子申告の場合は、税務署のウェブサイトを通じて提出することができます。郵送の場合は、税務署への郵送またはWindow口提出などで提出することができます。

- 電子申告: 税務署のウェブサイトを通じて提出することができます

- 郵送: 税務署への郵送またはWindow口提出で提出することができます

- Window口提出: 税務署の窓口で提出することができます

提出期限

提出期限は、売却日から一定期間以内です。具体的には、売却日の翌年3月15日までに提出する必要があります。また、延長申請をすることもできます。

- 売却日の翌年3月15日: 提出期限となります

- 延長申請: 提出期限を延長する申請ができます

- 税理士のコンサルティング: 提出期限や提出方法に関するコンサルティングが受けられます

確定申告を自分でやるにはどこでやればいいですか?

確定申告を自分でやるには、税務署や市役所、区役所などで行うことができます。また、インターネットを通じて申告をすることも可能です。具体的には、国税庁のウェブサイトで提供されている確定申告ソフトを使用することができます。

確定申告ソフトの利用方法

確定申告ソフトの利用方法については、国税庁のウェブサイトで詳細な情報が公開されています。以下の手順でсоftenをインストールし、利用することができます。

- 国税庁のウェブサイトにアクセスし、確定申告ソフトのダウンロードページへ移動する

- 確定申告ソフトをダウンロードし、パソコンにインストールする

- 確定申告ソフトを起動し、申告書を作成する

税務署での確定申告手続き

税務署での確定申告手続きについては、以下の手順で行うことができます。

- 税務署を訪れ、確定申告書の受け取りを行う

- 確定申告書に必要事項を記入し、税務署に提出する

- 税務署で申告書の提出確認を行う

インターネットを通じた確定申告手続き

インターネットを通じた確定申告手続きについては、以下の手順で行うことができます。

丸喜不動産の評判と顧客サポート事例

丸喜不動産の評判と顧客サポート事例- インターネットを通じて国税庁のウェブサイトにアクセスする

- 確定申告の申告書を作成し、インターネットを通じて提出する

- 国税庁で申告書の提出確認を行う

不動産売却で3000万円控除される税金はいくらですか?

不動産売却の際に目的税額を控除することができます。目的税額の計算式は、不動産の売却益から控除額を差し引いた金額に、税率を掛けて計算されます。3000万円の不動産を売却した場合、売却益から3000万円を控除することができます。そのため、目的税額は3000万円以下の売却益には発生しません。ただし、売却益が3000万円を超える場合は、超過額に対してのみ目的税額が発生します。

不動産売却の税金計算

不動産売却の税金計算は、売却益から控除額を差し引いた金額に税率を掛けて計算されます。以下は、不動産売却の税金計算の手順です。

- 売却益の計算:不動産の売却価格から原価を差し引いて、売却益を計算します。

- 控除額の適用:計算した売却益から、3000万円の控除額を差し引いて、目的税額を計算します。

- 税率の適用:目的税額に、税率を掛けて、発生する税金を計算します。

不動産売却の税金計算は、売却価格や原価、税率などの要素によって異なります。したがって、不動産売却前に、税金計算を正確に行っておくことが重要です。

不動産売却の控除額

不動産売却の控除額は、3000万円までと決まっています。しかし、不動産の所有期間や目的によって、控除額が異なる場合があります。たとえば、自住用不動産の場合、所有期間が一定期間以上の場合に控除額が適用されます。一方、事業用不動産の場合は、控除額が適用されない場合があります。

- 自住用不動産:所有期間が10年以上の場合、3000万円の控除額が適用されます。

- 事業用不動産:控除額が適用されない場合があります。

- 投資用不動産:所有期間が5年以上の場合、一定の控除額が適用される場合があります。

不動産売却の控除額は、不動産の目的や所有期間によって異なります。したがって、不動産売却前に、控除額を正確に確認することが重要です。

不動産売却の税法

不動産売却の税法は、所得税法や消費税法などの法律によって規定されます。不動産売却の際に目的税額を控除することができるのは、所得税法によって規定されています。ほかにも、不動産売却の際に発生する税金や、税額を計算する際に用いる税率や控除額などの諸元は、税法によって決まります。

- 所得税法:不動産売却の際に目的税額を控除することができます。

- 消費税法:不動産売却の際に消費税が発生する場合があります。

- 財務省のガイドライン:不動産売却の税金計算の手順や、税額の計算方法などのガイドラインを提供しています。

不動産売却の税法は、複雑で多岐にわたっています。したがって、不動産売却前に、税法を正確に把握しておくことが重要です。

FAQ

不動産売却確定申告を自分で行う手順の概要は?

不動産売却確定申告を自分で行う手順は、不動産売却後のAnalyticsと課税を適切に行うために重要です。当事者は、売却された不動産の取得価値、販売価格、利益などの情報を正確に把握し、税 luậtに基づいて申告書を提出する必要があります。このプロセスでは、書類の準備、税金の計算、提出先の決定などが含まれます。

不動産売却確定申告を自分で行うための必要書類は?

不動産売却確定申告を自分で行う場合、不動産売却届、両貼付票、売却契約書、所有権移転証明書などの書類を準備する必要があります。これらの書類は、売却された不動産の所有権、売却価格、取得価値などの情報を証明するために不可欠です。また、税額の計算を正確に行うために、税法や会計原則にも十分な注意を払う必要があります。

不動産売却確定申告のAnalytics手順は?

不動産売却確定申告のAnalytics手順では、売却価格、取得価値、利益などのデータを収集し、税法に基づいて税額を計算する必要があります。このプロセスでは、Excelや会計ソフトなどのツールを使用して、データを分析し、計算結果を出します。また、税務署への提出を容易にするために、申告書を正しく作成することも重要です。

丸山不動産の特徴と物件情報最新版

丸山不動産の特徴と物件情報最新版不動産売却確定申告の提出先と提出期間は?

不動産売却確定申告の提出先は、税務署や市役所などの行政機関です。提出期間は、売却される不動産の対象期間に応じて異なります。通常、売却から提出までの期間は、数ヶ月から数年程度です。ただし、提出 Destroy Fore:扱いの場合は、期限内に提出する必要があります。不動産売却確定申告の提出を正しく行うために、行政機関の<strong WEBサイトや担当者に相談することが大切です。